El uso de inteligencia artificial (IA) en las inversiones ha provocado transformaciones en el trading de acciones. La IA ha revolucionado el análisis de los mercados financieros, facilitando la toma de decisiones a los inversores y mejorando la precisión de las previsiones. En este artículo explorarás las predicciones de acciones de IA y cómo analizar acciones potenciales para comprar con ChatGPT.

IA en las inversiones

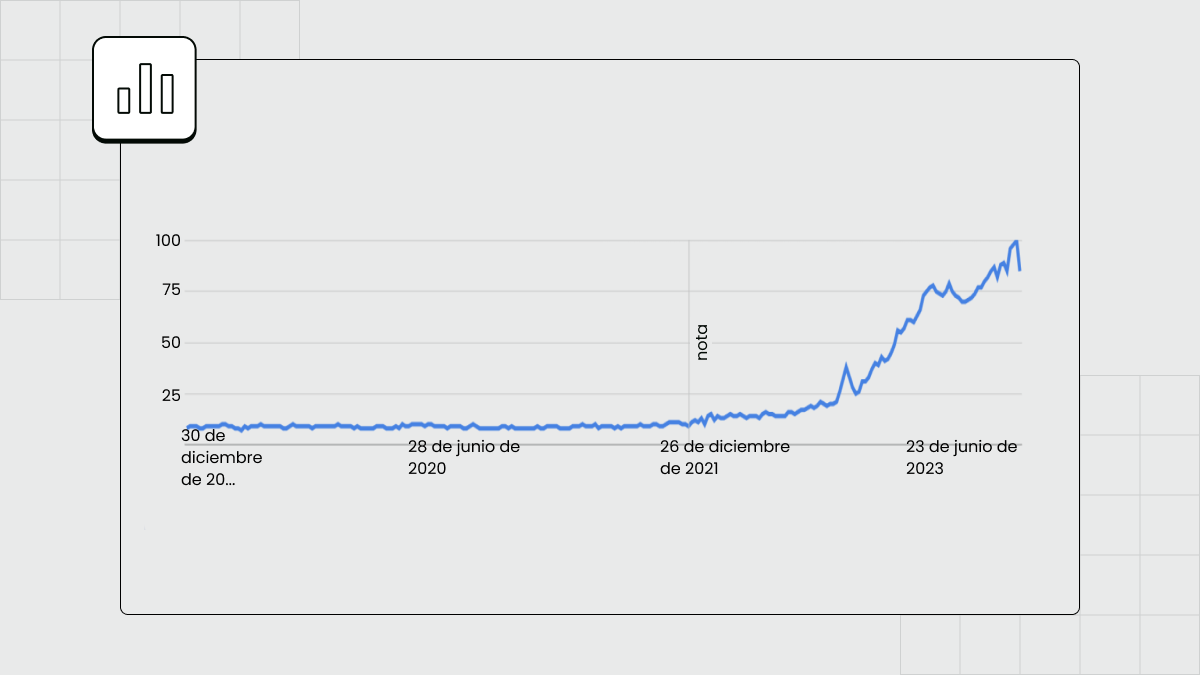

La creciente tendencia de las búsquedas en Internet de la palabra clave “inteligencia artificial” es evidente, con un impulso notable atribuido al producto conocido como ChatGPT de OpenAI.

ChatGPT, desarrollado por OpenAI, es un poderoso modelo de lenguaje que ha encontrado aplicaciones exitosas en el sector bancario, manejando grandes volúmenes de datos, procesando información de clientes y realizando análisis.

Esta red neuronal puede ayudar en la evaluación de riesgos y en el desarrollo de estrategias, analizando datos financieros de la empresa y ofreciendo recomendaciones. La aplicación de ChatGPT en empresas de corretaje, como la conocida Robinhood, confirma la eficacia de este enfoque. Investigadores de Corea del Sur también han realizado estudios que respaldan el uso exitoso de ChatGPT a la hora de formar estrategias de inversión.

Cómo utilizar la IA para obtener asesoramiento en inversiones en 3 pasos

Revisa acciones

Cuando planteas a ChatGPT una solicitud de análisis de inversión específico, la respuesta de la IA suele ser la siguiente:

ChatGPT

No tengo acceso a datos en tiempo real y no puedo proporcionar pronósticos precisos sobre los movimientos de precios a corto plazo, incluidas las acciones de NVIDIA (NVDA). Se recomienda basar las decisiones de inversión en una investigación exhaustiva, considerando tus objetivos y comprendiendo los riesgos asociados.

Sin embargo, existe una manera de eludir dichas restricciones.

Imagina que deseas recibir una descripción general de varias empresas y sus industrias, como Microsoft, Oracle, TSMC, Snowflake Inc., IBM y Baidu. Tendrás que formular tu solicitud de la siguiente manera:

Microsoft Corporation (MSFT):

- Fortalezas: Microsoft es una empresa tecnológica líder que ofrece varios productos y servicios, incluyendo software, servicios en la nube y hardware. Su sólida posición financiera, el crecimiento constante de los ingresos y una amplia distribución de productos contribuyen a su estabilidad.

- Riesgos: la competencia en la industria tecnológica es intensa y Microsoft enfrenta desafíos de otros grandes actores. Además, la valoración de sus acciones podría verse afectada por cambios en las condiciones económicas generales.

Oracle Corporation (ORCL):

- Fortalezas: Oracle es conocida en los mercados de software corporativo y computación en la nube. La empresa tiene una larga reputación por sus sistemas de gestión de bases de datos y soluciones de software empresarial.

- Riesgos: el panorama tecnológico es dinámico y Oracle se enfrenta a la competencia de actores nuevos y tradicionales. El cambio a los servicios en la nube también puede afectar la demanda de los productos de software tradicionales de Oracle.

Taiwan Semiconductor Manufacturing Company Limited (TSMC):

- Fortalezas: TSMC es un actor crucial en la industria de fabricación de semiconductores y brinda servicios a una amplia gama de clientes. La creciente demanda de tecnologías avanzadas de semiconductores favorece el futuro de TSMC.

- Riesgos: la industria de los semiconductores es cíclica y sensible a las condiciones económicas globales. Los factores geopolíticos y las posibles interrupciones en la cadena de suministro también influyen en el negocio de TSMC.

Snowflake Inc (SNOW):

- Fortalezas: Snowflake es una empresa especializada en almacenamiento de datos en la nube y su plataforma es conocida por ser altamente escalable y flexible. La creciente importancia del análisis de datos y la computación en la nube presenta oportunidades de crecimiento para Snowflake.

- Riesgos: Snowflake opera en un mercado competitivo y las expectativas de los inversores pueden influir en su valoración. El desempeño financiero de la empresa también depende de la adopción general de tecnologías en la nube.

International Business Machines Corporation (IBM):

- Fortalezas: IBM es una compañía tecnológica con amplia experiencia y cartera diversificada, que incluye servicios en la nube, inteligencia artificial y soluciones corporativas. La empresa tiene una fuerte presencia en servicios de IT.

- Riesgos: IBM ha enfrentado desafíos para adaptarse a panoramas tecnológicos que cambian de manera rápida. El crecimiento de los ingresos de la empresa debe ser más consistente y competir con actores nuevos y tradicionales.

Baidu Inc (BIDU):

- Fortalezas: Baidu es un actor importante en la industria tecnológica china, particularmente en servicios de internet e inteligencia artificial. La compañía se encuentra entre los líderes de búsqueda en línea en China.

- Riesgos: Baidu opera en un mercado competitivo y estrictamente regulado. Los cambios regulatorios en China, como las condiciones económicas globales, pueden afectar el desempeño de la empresa. Además, las inversiones de Baidu en nuevas tecnologías pueden tardar en generar ganancias significativas.

Riesgos comunes:

- Condiciones económicas y de mercado: todas estas compañías están influenciadas por condiciones económicas y tendencias de mercado más amplias.

- Cambios tecnológicos: los rápidos avances tecnológicos pueden afectar la relevancia de los productos y servicios ofrecidos por estas empresas.

- Riesgos regulatorios: las empresas que operan en diferentes regiones están sujetas a cambios regulatorios que afectan sus operaciones y desempeño financiero.

- Competencia: cada compañía se enfrenta a la competencia en su industria y la dinámica del mercado puede influir en su participación y rentabilidad.

Es fundamental tener en cuenta que invertir siempre conlleva riesgos y es recomendable consultar con un asesor financiero y realizar una investigación exhaustiva antes de tomar cualquier decisión de inversión. Además, mantenerse informado sobre los últimos avances en industrias y empresas es crucial para tomar decisiones de inversión informadas.

Identifica indicadores clave

También recomendamos usar los datos de los informes financieros para un análisis más detallado. El siguiente paso es preguntar acerca de los indicadores clave en los que debemos centrarnos.

Al tomar una decisión de inversión, es importante considerar una variedad de indicadores de la empresa para obtener una comprensión integral de su salud financiera, potencial de crecimiento y desempeño general. A continuación se muestran algunos indicadores clave en los que centrarse:

1. Ingresos y crecimiento de ingresos:

- Observa los ingresos totales de la empresa y cómo han ido creciendo con el tiempo. El crecimiento constante de los ingresos suele ser una señal positiva.

2. Beneficios y beneficios por acción (BPA):

- Examina las ganancias netas y el BPN de la empresa. Los ingresos positivos y crecientes son esenciales para la sostenibilidad a largo plazo.

3. Márgenes de ganancia:

- Analiza los márgenes de beneficio bruto, operativo y neto. Márgenes más altos indican eficiencia y rentabilidad.

4. Niveles de deuda y relación deuda/capital:

- Evalúa los niveles de endeudamiento de la empresa y su capacidad para gestionar la deuda. En general, es preferible una relación deuda/capital más baja.

5. Flujo de caja:

- Evalúa el flujo de caja operativo. El flujo de caja positivo es crucial para las inversiones y operaciones diarias.

6. Rentabilidad sobre el capital (ROE) y rentabilidad sobre los activos (ROA):

- El ROE mide qué tan bien una empresa genera retornos para sus accionistas, mientras que el ROA indica la eficiencia en la utilización de los activos.

7. Rentabilidad por dividendo y tasa de pago:

- Si estás interesado en acciones que pagan dividendos, analiza la rentabilidad del dividendo y la tasa de pago. Los dividendos sostenibles son importantes.

8. Valor contable:

- Compara el valor de mercado de la acción con su valor contable. Esto puede proporcionar información sobre si la acción está sobrevaluada o infravalorada.

9. Relación precio/beneficio (P/B):

- Considera la relación P/B para evaluar la valoración de la acción en comparación con sus ganancias. Una P/B más baja puede indicar una valoración más atractiva.

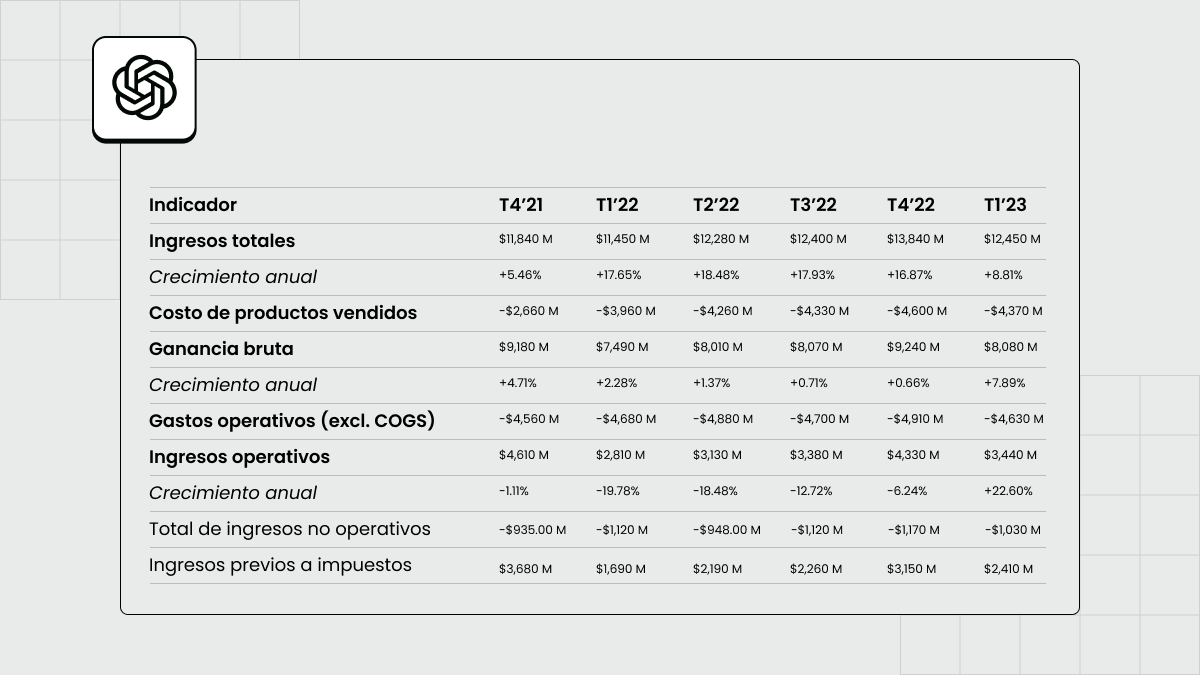

Analiza informes financieros

También recomendamos usar los datos de los informes financieros para un análisis más detallado. Con acceso a datos abiertos, como los informes financieros de las empresas en la plataforma TradingView, puedes descargar la información en un sistema de inteligencia artificial y analizarla de manera adecuada.

Busca una acción en la plataforma, ve a Finanzas y selecciona Estados de cuenta para ver los resultados. Copia estos datos y cárgalos en ChatGPT.

Basándose en los datos proporcionados, la IA generará un resumen destacando los puntos clave. También puede organizar esta información en una tabla.

Recibe una descripción general

Después de completar los pasos anteriores, la IA proporciona una descripción general del activo. Aquí tenemos un ejemplo de la acción de NVIDIA:

Ingresos totales:

- Los ingresos totales de NVIDIA han mostrado un crecimiento importante, alcanzando los 44.87 mil millones de dólares en el último período reportado (TTM).

- El crecimiento anual ha sido impresionante, con un aumento del 205.51% respecto al mismo período del año anterior.

Beneficio bruto:

- El beneficio bruto ha seguido una tendencia positiva, situándose en 31.34 mil millones de dólares (TTM).

- El crecimiento anual del beneficio bruto es notable, con un aumento del 321.78%.

Ingresos operativos:

- Los ingresos operativos han experimentado un crecimiento sustancial, alcanzando los 20.61 mil millones de dólares (TTM).

- La tasa de crecimiento anual es notable, con un incremento del 1633.28% en comparación con el año anterior.

Beneficio neto:

- El beneficio neto ha mostrado un crecimiento constante, alcanzando los 18.89 mil millones de dólares (TTM).

- La tasa de crecimiento anual es impresionante, con un aumento del 1259.26% comparado con el mismo período del año anterior.

Ganancia por acción (EPS):

- Tanto el EPS básico como el diluido han demostrado un fuerte crecimiento, mostrando tendencias positivas en la rentabilidad de la empresa.

EBITDA:

- El EBITDA ha experimentado un aumento significativo, alcanzando los 22.16 mil millones de dólares (TTM).

- La tasa de crecimiento anual es sustancial, con un aumento del 971.40%.

Niveles de deuda:

- El análisis no proporciona información específica sobre los niveles de deuda. Es recomendable considerar la posición de deuda de la empresa para una evaluación financiera integral.

Gastos de explotación:

- Los gastos operativos totales han aumentado, situándose en 24.26 mil millones de dólares (TTM). Esto incluye costos como I+D y gastos de ventas de marketing.

En resumen, NVIDIA ha mostrado un desempeño financiero sólido, marcado por un crecimiento sustancial de los ingresos y utilidades. El enfoque de la empresa en tecnologías innovadoras y su fuerte posicionamiento en el mercado contribuyen a sus perspectivas financieras positivas. Sin embargo, los inversores también deberían considerar factores como las tendencias de la industria, el panorama competitivo y cualquier riesgo potencial asociado con el mercado de semiconductores.

Ten en cuenta que las decisiones de inversión deben tomarse basándose en un análisis exhaustivo de varios factores y se recomienda consultar con profesionales financieros antes de tomar decisiones de inversión.

Como puedes ver, ChatGPT considera que este activo es prometedor para invertir. Sin embargo, no ha pasado por alto los riesgos potenciales que deberían considerarse.

Perspectivas del mercado de la IA para 2025

Echemos un vistazo financiero más detallado a los gigantes tecnológicos: Microsoft, Oracle, TSMC, Snowflake Inc, IBM y Baidu, utilizando inteligencia artificial en los informes de las empresas, según las instrucciones anteriores:

Microsoft

- Ingresos totales: 56.52 mil millones de dólares, crecimiento del 12.76%

- Beneficio bruto: 40.22 mil millones de dólares, crecimiento del 15.99%

- Beneficio operativo: 26.89 mil millones de dólares, crecimiento del 24.99%

- Beneficio neto: 22.29 mil millones de dólares, crecimiento del 26.97%

- Ganancias por acción (EPS): fuerte crecimiento de los beneficios primarios y diluidos

- EBITDA: 30.82 mil millones de dólares, crecimiento del 26.77%

- Gastos de explotación: 29.62 mil millones de dólares

Oracle

- Ingresos totales: 51.63 mil millones de dólares, crecimiento del 8.17%

- Beneficio bruto: 33.84 mil millones de dólares, crecimiento del 13.73%

- Beneficio operativo: 14.90 mil millones de dólares, crecimiento del 22.11%

- Beneficio neto: 10.14 mil millones de dólares, crecimiento del 43.77%

- Ganancias por acción (EPS): crecimiento positivo del EPS

- EBITDA: 21.07 mil millones de dólares, crecimiento del 14.55%

- Gastos de explotación: 36.73 mil millones de dólares

TSMC

- Ingresos totales: 38.17 mil millones de dólares, disminución del 0.44%

- Beneficio bruto: 20.92 mil millones de dólares, disminución del 10.55%

- Beneficio operativo: 17.05 mil millones de dólares, disminución del 12.86%

- Beneficio neto: 15.52 mil millones de dólares, disminución del 11.82%

- Ganancias por acción (EPS): 0.07 dólares, disminución del 12.50%

- EBITDA: 26.04 mil millones de dólares, disminución del 1.87%

- Gastos de explotación: 21.12 mil millones de dólares, disminución del 5.49%

Snowflake Inc

- Ingresos totales: 734.17 millones de dólares, crecimiento interanual de +31.80%

- Beneficio bruto: 1.72 millones de dólares, crecimiento interanual de +38.89%

- Beneficio operativo: -260.62 millones de dólares, crecimiento interanual del -26.50%

- Beneficio neto: -214.25 millones de dólares, crecimiento interanual de -6.63%

- Ganancias por acción (EPS): básico de -0.65, crecimiento interanual de -3.65%

- EBITDA: -228.15 millones de dólares, crecimiento interanual de -29.64%

- Gastos de explotación: 994.80 millones de dólares

IBM

- Ingresos totales: 61.17 mil millones de dólares, crecimiento del 4.57%

- Beneficio bruto: 32.98 mil millones de dólares, crecimiento del 8.78%

- Beneficio operativo: 8.93 mil millones de dólares, crecimiento del 48.35%

- Beneficio neto: 6.92 mil millones de dólares, crecimiento año tras año no especificado

- Ganancias por acción (EPS): beneficio por acción positivo, no se proporciona crecimiento específico

- EBITDA: 13.31 mil millones de dólares, crecimiento no especificado

- Gastos de explotación: 52.24 mil millones de dólares

Baidu

- Ingresos totales: 18.80 mil millones de dólares, crecimiento del 0.11%

- Beneficio bruto: 9.66 mil millones de dólares, crecimiento del 5.53%

- Beneficio operativo: 2.98 mil millones de dólares, crecimiento año tras año no especificado

- Beneficio neto: 3.21 mil millones de dólares, crecimiento año tras año no especificado

- Ganancias por acción (EPS): beneficio por acción positivo, no se proporciona crecimiento específico

- EBITDA: 4.02 mil millones de dólares, crecimiento no especificado

- Gastos de explotación: 15.82 mil millones de dólares

Consideraciones comunes para todas las empresas:

- Condiciones económicas y de mercado: todas las empresas están influenciadas por condiciones económicas y tendencias de mercado amplias.

- Cambios tecnológicos: el rápido ritmo de los avances tecnológicos pueden afectar la relevancia de sus productos y servicios.

- Riesgos regulatorios: operar en diferentes regiones expone a las empresas a cambios regulatorios, lo que afecta sus operaciones y desempeño financiero.

- Competencia: cada compañía se enfrenta a la competencia en su industria y la dinámica del mercado puede influir en su participación y rentabilidad.

Resumen

Hoy descubrimos cómo la IA predice el futuro de las empresas basándose en datos abiertos. Es importante destacar que, si bien revisar los instrumentos financieros utilizando predicciones bursátiles de IA puede facilitar el desarrollo de una estrategia financiera, tomar decisiones de trading informadas aún requiere una investigación individual exhaustiva y un análisis cuidadoso de las condiciones actuales del mercado.

Preguntas frecuentes

¿En qué acciones invertir en 2025?

Presta mucha atención a las empresas que invierten activamente en el desarrollo de la IA. Los fabricantes de chips y desarrolladores de software se benefician directamente de la creciente demanda de IA.

Las empresas que implementan IA pueden esperar mayores ingresos a través de una mayor eficiencia y mayores ventas relacionadas con productos optimizados para el uso de IA, junto con mejores estrategias de distribución y marketing.

En nuestra opinión, estas son las tres principales empresas:

Microsoft: empresa dedicada al desarrollo y soporte de software para computadoras personales. También es líder en computación en la nube, permitiendo la creación y mantenimiento de aplicaciones corporativas.

Taiwan Semiconductor (TSMC): la planta de fabricación de semiconductores más grande del mundo que se especializa en fabricar semiconductores por contrato para las principales empresas de tecnología, incluidas Microsoft y NVIDIA.

NVIDIA: el mayor desarrollador de chips del mundo sin sus capacidades de fabricación. Los chips de NVIDIA se utilizan en las consolas de juegos, vehículos tradicionales y autónomos, servicios en la nube y centros de procesamiento de datos.

¿Cuáles son las 3 principales acciones de IA para comprar ahora?

Según los datos financieros proporcionados, aquí hay una clasificación subjetiva de las 3 principales empresas de IA en las que invertir entre Microsoft, Oracle, TSMC, Snowflake Inc, IBM y Baidu:

Microsoft (MSFT):

- Microsoft se destaca por un crecimiento fuerte y consistente en varias métricas financieras, incluyendo los ingresos totales, las ganancias brutas, las ganancias operativas y las ganancias netas. La cartera bien diversificada de la empresa y su desempeño constante la convierten en un fuerte competidor.

Taiwan Semiconductor Manufacturing Company (TSMC):

- TSMC exhibe una estabilidad notable. Como actor fundamental en la industria de semiconductores, la importancia estratégica de TSMC y sus tendencias financieras positivas lo posicionan de una manera favorable.

Baidu Inc (BIDU):

- Baidu se asegura una posición en los tres primeros con un sólido crecimiento de las ganancias netas, particularmente en el primer y segundo trimestre de 2023. Ser un actor importante en la industria tecnológica china aumenta su atractivo.

¿Cuál será el precio de las acciones de IA en 2025?

Pronosticar precios específicos de acciones para empresas de inversión de IA en 2025 es intrínsecamente incierto debido a los factores que influyen en el mercado de valores, incluidas las condiciones económicas, los avances tecnológicos, las regulaciones y el desempeño individual de las empresas. Se espera un crecimiento continuo del sector de la IA, impulsado por sus aplicaciones industriales generalizadas.

Las empresas líderes en innovación en IA pueden experimentar una mayor demanda de sus ofertas. Los avances tecnológicos como el aprendizaje automático y la robótica remodelarán el panorama competitivo, favoreciendo a las empresas que están a la vanguardia de la innovación. Adaptarse a los marcos regulatorios en evolución, particularmente en privacidad de datos y ética de la IA, es fundamental para la resiliencia operativa. Monitorear los eventos globales y las condiciones económicas, y estar atento al desempeño de cada empresa son factores esenciales para la inversión en acciones de IA.

¿El 2025 será un buen año para el mercado de valores?

El desempeño del mercado de valores en 2025 dependerá de una compleja interacción de factores. Las condiciones económicas, las ganancias corporativas, las tasas de interés, los eventos geopolíticos, los avances tecnológicos, el sentimiento de los inversionistas y los eventos globales imprevistos contribuyen a la dinámica del mercado. La salud financiera, la rentabilidad corporativa y la estabilidad global probablemente serán determinantes críticos.

Sin embargo, predecir los resultados del mercado sigue siendo intrínsecamente incierto, lo que enfatiza la importancia de la diversificación, el análisis de posibles acciones para comprar, la toma de decisiones informadas y la consideración de la tolerancia individual al riesgo para los inversores que navegan por el panorama dinámico del mercado de valores.